爱美、追求美是经久不衰的讨论话题,越来越多精致的“猪猪女孩”、“猪猪男孩”出现,推动颜值经济的快速发展,护肤、化妆品成为了许多消费者的“必修课”。

近些年随着中国经济高速增长,国民收入不断提高、人口结构变化等原因促使消费升级、消费理念转变、核心消费人群的增加,庞大市场容量和市场需求,为化妆品行业提供了足够的发展空间。

对此中城商业研究院发布《化妆品行业研究报告》(以下简称“报告”),通过行业数据一窥目前国内化妆品市场的发展状况,为企业和消费者提供更多参考依据。

品牌端是化妆品产业链的核心

化妆品行业内品牌众多,有些品牌抢占高端市场,有些主攻中低端市场,消费者的选择偏好多与品牌相关,在商品产业链中,品牌端是核心,功能在于品牌经营和产品研发,品牌企业会根据自身资源及需要相应选择产品生产及销售模式。

如图中所示,以百元面膜为例,品牌端的毛利率能够达到60%—70%,这体现品牌端的重要性。由于消费者对化妆品品牌的认可度和忠诚度较高,并且品牌自身的推广中时常能够看到类似独家研发成果的宣传语,让化妆品品牌尤其是护肤品存在一定的独特性和排他性,对品牌的良好经营能够为企业获取更多的价值。

行业业绩整体平稳向好

据报告显示,化妆品行业整体业绩平稳上升,走势向好,行业的社会零售额从2000年之后便进入了高速增长期,目前增速虽然放缓但稳定地保持在10%左右。在这样的发展形势下,市场进入融合求变期,品牌重心从产品驱动,变成围绕消费者需求的探索创新。

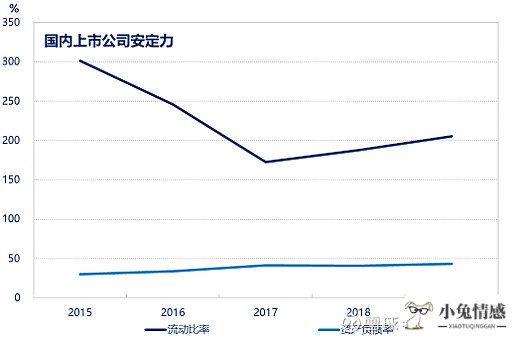

国际品牌在2018年之前快速进入中国市场,增速迅猛,后期增速放缓,国潮兴起。但是近两年国内企业收入增速有所下降,竞争日益激烈,19年营收同比持平。国内上市企业流动负债率在17年达到低点,19年回升到200%以上,企业短期偿债能力强;资产负债率维持在50%的安全线以内,长期偿债能力较稳定。

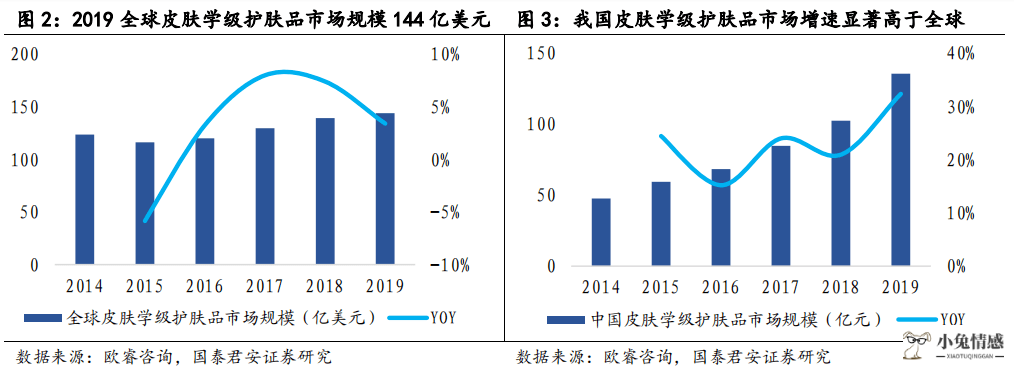

如今中国化妆品消费市场增速高于世界增速,成为第二大化妆品消费国,整体行业潜力巨大,中国人均化妆品个护消费额要远低于欧美和日韩等国家追求大牌化妆品的女孩,随着经济发展和消费升级,化妆品消费存在着巨大的成长空间。

疫情期间销售额下滑,化妆品类需求受抑制

疫情来袭,口罩已然成为出行必备,“口罩青年”的诞生造成口红经济的萧条,据时尚商业快讯援引化妆品零售业内人士透露,自春节以来,Chanel、Dior等奢侈品牌化妆品专柜的销量较以往大跌60%,长期断货的热门口红暂时从“无货可卖”转变为“有库存”的状态。

报告显示,2020年1-2月化妆品零售额387亿元(小兔情感挽回老师 微信:ke2004578),同比下降14%,其中2月受疫情影响最为严重;虽然3月国内新增确诊大幅下降,但受国际疫情蔓延影响,防控并未放开,预计3月零售额较低。

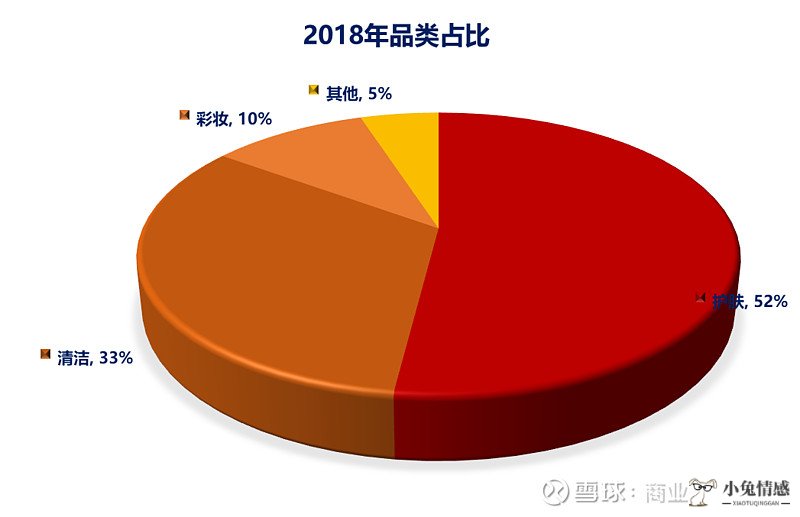

护肤化妆品类产品占比最高,疫情防控出行减少,化妆品需求抑制明显,洁肤类尤其消毒类清洁用品虽需求旺盛,但因占比较低,难阻整体下降趋势。

经济增长与消费升级无疑是化妆品行业上升的源动力,疫情之后需要积极的财政政策与稳健的货币政策引导,为经济增长注入力量。此外化妆品品牌寻找新契机,看准线上渠道迅速发展,化妆品品牌线上渠道利用占比加速提高。

国际大牌与本土品牌竞争激烈

目前化妆品市场处于完全竞争形态,各类品牌红海中斗争加剧。

2018年,全球美容及个护市场规模达4880亿美元,其中,美国是全球最大的化妆品消费国,市场占比达18.3%,中国市场份额12.7%,占据第二。

从低端市场到高端市场,国际大牌与本土品牌竞争激烈,行业销售费用持续走高,占收入达40%左右,企业在宣传与渠道方面争斗颇为激烈,耗费甚巨。中国化妆品品牌的销售份额虽然占据主力地位,但在高端市场中占比极低,外企占据了绝对主导地位,中国企业在提升大众化妆品市场份额的同时,也应该注重高端产品市场竞争力的提升。

消费能力上升,高端市场增速快

国内市场构成呈现高端增速高,低端基数大的特点。高端产品虽然早期基数小,占比较低,但增速一直高于大众产品,比例逐渐上升。市场对于护肤品的需求越来越多样化,对于产品质量要求提高,而消费能力的上升是支持高端产品市场的源动力。

在各类化妆品产品中,护肤品占据半壁江山,而彩妆类异军突起增速最快。根据Euromonitor 数据,2018年我国化妆品个护市场中,护肤品类市场规模2122亿元,占据52%份额,是规模最大的子品类;清洁类市场规模为1347亿元,彩妆市场规模为428亿元,位列第二和第三。预计到2023年,彩妆规模将达到800亿元,未来5年复合增速为13.3%。

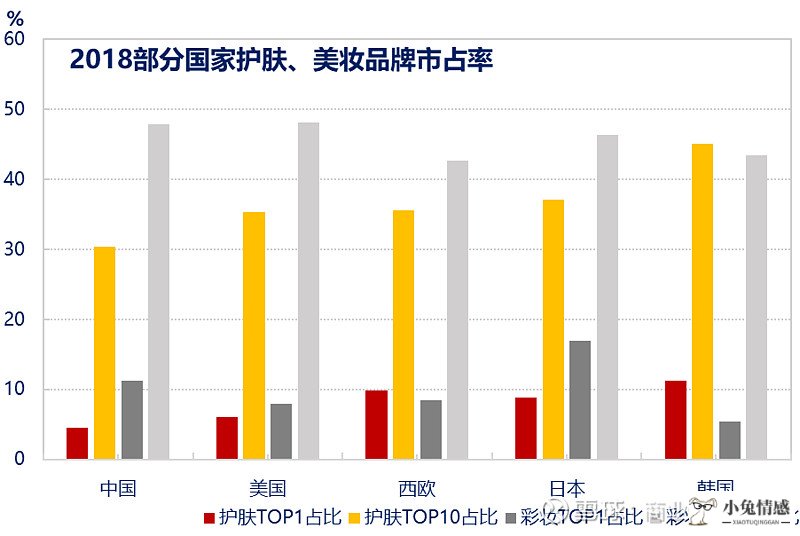

行业集中度低,企业难以形成绝对垄断

化妆品行业多品牌之间竞争激烈,行业集中度低,头部企业难以垄断。数据表明,海外市场的单一品牌的市占率最高在5%-15%,呈现百花齐放的状况,行业已经形成了多元化的竞争格局,全球范围来看,单一品牌市占率最高在 5-15%,很难达成垄断。

依托大众市场,本土品牌市场份额占比可观

国内大众护肤品市场占有率前20大品牌中,本土品牌在凭借着对国内消费者深刻的洞察力,在营销和渠道方面已经超越外资大众品牌。百雀羚市占率在2014-2018年提升1.9个百分点,跃居第一位,本土品牌自然堂、韩束、一叶子和珀莱雅等市占率均有明显提升。

虽然本土品牌在中国市场争夺中已经占得一席之地,但高端市场基本均被国际品牌企业所把持,加之近几年国际化妆品巨头加速布局中国市场,本土企业面临的国际竞争压力因此进一步增加,本土企业需要加快品牌规模和产品竞争力的提升。

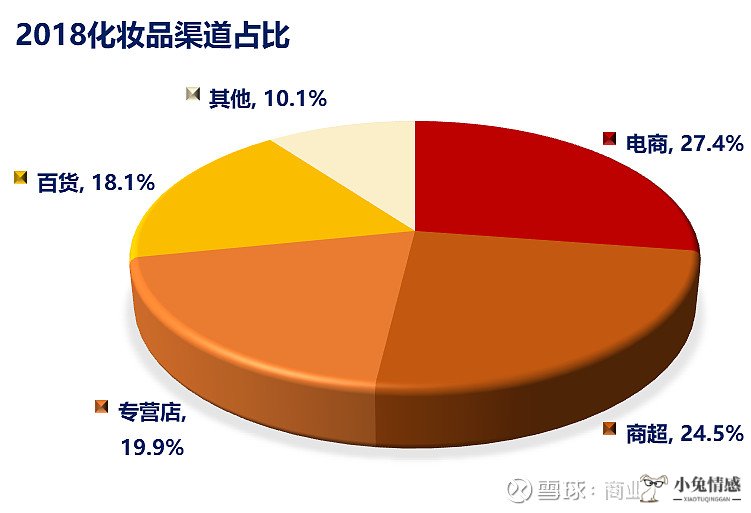

线上销售渠道崛起,专营店下沉渠道强势

随着电商的兴起,化妆品行业主要渠道从原有的线下商超逐渐转向线上渠道,李佳琦直播走红后更是引来一批直播间化妆品产品抢购热潮,秒空的口红和其他彩妆,让化妆品行业尝到了线上渠道的甜头,抓住电商流量红利拓展新类型产品。

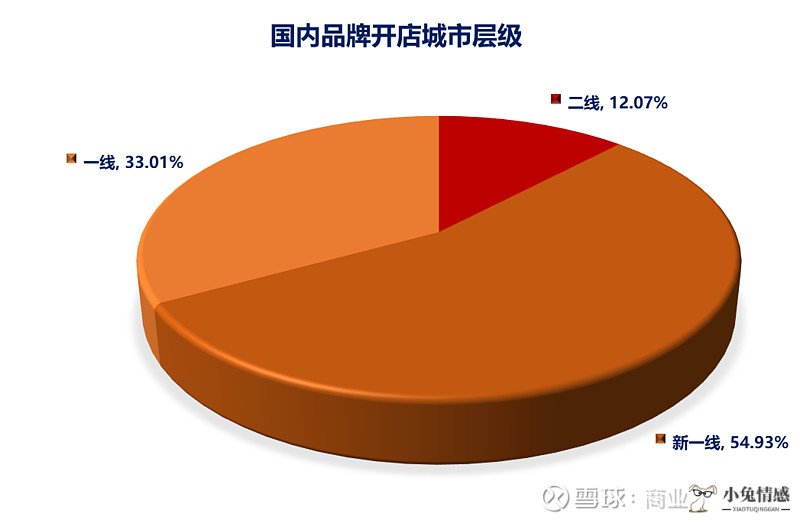

而专营店是在中国复杂的城市层级中,下沉能力最强的渠道,专营店以低门槛、复制速度快、下沉能力强等优势为本土品牌提供了绝佳的发展土壤。本土品牌依托专营店加速下沉,实现了规模的线下快速扩张。

在城市分布上,从大众市场起步并逐渐向中端市场进发的国内品牌,与新一线城市契合度更高,因新一线城市更高的消费能力成为店铺开设的重点。相比之下,国际品牌重视中高端市场,一线城市店铺数量达到37.4%,北上广深的高收入人群,是国际品牌的偏好群体。

· 获取完整版报告请在文章底部留言处留下邮箱地址

· 对报告内容有异议或有相关咨询需求请邮件联系